マンション購入の際に、住宅ローンを利用される方も多いのではないでしょうか。住宅ローンは、家を買う目的でお金を借りたい人に、その家を担保とする代わりに金融機関が購入資金を融資してくれる金融商品です。そのため、一般のローンよりも低い金利でお金を借りることができます。

しかし、やはりお金を借りるためにはローンの申し込みだけではなく、審査に通過しなければなりません。

そこで今回は、特に中古マンションのローン審査を通すための方法やコツ、そして2017年の金利の相場や動向についてご紹介します。

1、新築マンションと中古マンション!ローン審査に違いはあるのか?

新築マンションと中古マンションでは、住宅ローン審査の通りやすさに違いはあるのでしょうか。

ある不動産会社のブログでは、同じような間取りの物件なら、中古マンションの方が価格は安い分、融資額も新築に比べると少ないので審査に通りやすいと紹介されています。一方、別のハウスメーカーのブログでは、新築マンションは、何戸も同じ時期に売り出すので、金融機関も何件も契約を取れる。だから、ローンが通りやすいという意見が記載されていました。

しかし、実際は新築マンションでも中古マンションでも、ローン審査の内容自体は変わりません。ローン審査に必要な物件の担保評価と借りる人の信用度を調査し、総合評価で融資するかどうかを決めています。

2、ローン審査で金融機関がチェックする9つの項目とは?

住宅ローンを借りて中古マンションを買うためには、金融機関のローン審査を通過する必要があります。

金融機関も何千万円という金額を貸すわけですから、ちゃんと返済してくれるという見込みのある人しかローンを組めないのです。

では、金融機関はローン審査でどんなところをチェックしているのでしょうか。

国土交通省が発表した平成27年度の「民間住宅ローンの実態に関する調査」によると、主に以下の項目に対して金融機関はチェックしていることがわかります。

- 完済時年齢

- 健康状態

- 担保評価

- 勤続年数

- 年収

- 連帯保証

- 借金の有無

- 金融機関の営業エリア

(1)完済時年齢

最近は、徐々に条件が緩和され、主要銀行の住宅ローン完済時年齢は80歳未満、借入れ時の年齢の上限が65歳未満というところがほとんどです。そのため、一見、完済時の年齢は厳しい条件にはみえません。しかし、資産でもない限り、退職後に若い頃と同じような金額を何十年も続けて返済していくのは現実的ではありません。実際は、住宅ローンの残額を退職金で完済するというようなイメージで、65歳までに完済できるかどうかを金融機関はチェックしていると思っておきましょう。

(2)健康状態

金融機関は、お金を貸している本人にできるだけきちんと毎月返済してもらいたいのです。だから、いくら年収が高く、年齢が若くても、健康状態に不安がある方はローン審査が通らないことがあります。

これは、住宅ローン審査の通過に、団体信用生命保険の加入を条件としている金融機関が多いためです。

団体信用生命保険(通称:団信)は、万が一、借りている本人が死亡や所定の高度障害になった時に、その保険金で住宅ローンを返済するための生命保険です。団信は生命保険ですから、健康状態に問題がある人を簡単に加入させてくれません。そのため、この団信に加入できないと住宅ローンの審査に落ちてしまうのです。

(3)担保評価

金融機関では、購入する中古マンションの担保評価額よりも大きな金額は借りられない場合があります。中古マンションの購入価格と担保評価額に大きな差がある物件は、本当にその物件に担保評価額以上があると言えるのか見直し、希望額が借りられない場合に備えて、頭金を準備するなど対策をしましょう。

(4)勤続年数

一般的に、正社員でなおかつ勤続年数が長いほど、ローン審査は通りやすいと言われていましたが、最近はそうでもありません。ワークスタイルの増加に伴い、派遣社員や契約社員といった労働形態で働いている方も増えています。勤続年数や契約更新の回数など、ご本人の信頼度などを考慮してくれるケースもありますのでそこをアピールしましょう。

(5)年収

一般的には年収が高い方がローン審査は通りやすいと思われていますが、実は、年収がいくら高くとも、不安定な要素がある人の方が、金融機関の評価が下がってしまいます。極端な話、年収1億円のスポーツ選手よりも、年収500万円の正社員の方がローン審査を通過する可能性は高くなります。

(6)連帯保証

例えば、世帯主が単独で住宅ローンを申請し、融資を受けたお金でマンションを購入する場合、年齢や収入に問題がなければ連帯保証人は不要であることが多いです。しかし、借入額に対して年収が低い場合は、連帯保証人が求められることがあります。

ただし、審査が多少厳しくなるものの、連帯保証人が不要なネット銀行やフラット35を使って融資してもらう方法もあるので、連帯保証人をつけるのに抵抗がある方は不動産会社に相談してみましょう。

(7)借金の有無

年収が高く、職業も公務員など安定している人であっても、現在借金がある人や、過去に返済が滞り金融事故を起こしてしまった方は、ローンの審査が厳しくなります。

もしも中古マンションの購入のために頭金を準備しているなら、その貯蓄で借金を返済し、諸費用込みで住宅ローンを申請する方が審査に通りやすくなります。

過去に延滞などで金融事故を起こした方は、現在は借金がないのであれば、頭金を十分に用意するか、金融事故情報が消えるまで、家の購入を待ちましょう。

(8)金融機関の営業エリア

金利が安いなどの理由で、地方銀行で融資してもらう予定なら、物件が営業エリアに入っているかチェックしましょう。エリア外の物件には融資してくれないことが多いです。

私たち西武開発では、年間約2000件の成約実績から様々な金融機関と取引しておりますので、お客様に最適な金融機関をご提案させていただいております。

また、100%出資のグループ会社として株式会社リビングコンシェルジュを設立し、

住宅金融支援機構の全期間固定金利の住宅ローンである【フラット35】の取次ぎ業務も行っております。

(9)住宅ローン審査に通過するコツ

ここまでご紹介した上記9つの条件をクリアすることがローン審査クリアへの近道ですが、全ての項目をクリアするというのはなかなか大変です。

そんな時には、金利が相場より少々高くてもローンが通りやすい金融機関にするなどの方法もあるので、不動産会社の担当者に住宅ローン審査に通りやすい金融機関を尋ねてみると良いでしょう。

営業担当者は、これまで何人もの買主さんのローン審査に立ち会っていますし、金融機関との交渉にも慣れています。不安があればどんどん相談しましょう。

3、2017年!住宅ローン金利はどう変動する?

住宅ローンを借りるとなると、気になるのは金利です。住宅ローンの場合、銀行が必要に応じて金利を変更する「変動金利」にするか一定期間金利を固定できる「固定金利」にするか、迷う方も多いでしょう。

ご存知の方もおられるでしょうが、変動金利は「短期プライムレート」を基準にして決められています。この数値に金融機関の利益やコストを上乗せている(約1%上乗せ)のが変動金利です。一方、固定金利は、長期金利の指標となる「新発10年国債の利回り」に連動して決められています。

(1)固定金利と変動金利の違い

住宅ローンの話となると必ず登場する「変動金利」と「固定金利」。住宅ローンを組む際には必ずどちらかを選ばねばなりません。あるいは一括で支払うか、という選択になりますが、よほど資産のある方でない限り、ローンを組む形になるでしょう。

よく耳にするのが「どちらが得なの?」といったご質問です。長い期間払うことになる住宅ローン、よりお得な方を選びたいというお気持ちはよくわかります。ですが、残念ながら、「固定金利」と「変動金利」のどちらが得か、というご質問には答えられません。なぜなら、「変動金利」の金利は短期プライムレートを基準に算出されているため、常に「変動」します。35年ローンを支払い終えて、初めて「固定金利より得だったか損だったか」がわかるのです。

対して、固定金利は、金利が固定されているため、景気に左右されずに一定額のローンを払い続けることとなります。

(2)2017年の住宅ローン金利の動向

「固定金利」「変動金利」、どちらも現在の金利の状況を無視できません。では、2017年に入り、住宅ローンの金利はどうなると予想されているでしょうか。

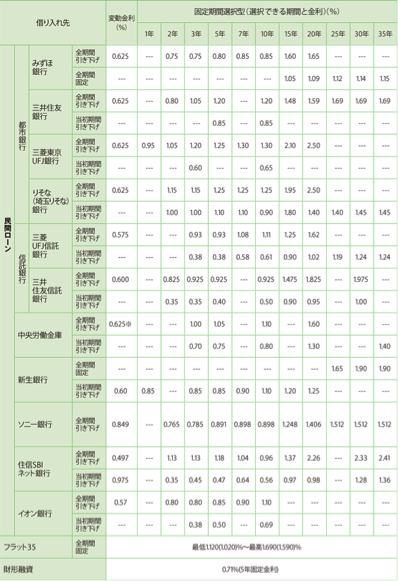

不動産情報サイト大手のスーモによると、長期金利に関しては、2016年の夏に下げ止まり、少しずつではありますが、上昇傾向にあります。2017年1月現在の主要都市銀行の10年固定金利は、0.61〜1.20%となっています。一方、変動金利の方は、今後も横ばい傾向が続くとされ、2017年1月現在の主要都市銀行の変動金利は、0.575~0.625%となっています。ちなみに全期間固定のフラット35は、1.112〜1.69%となっています。

出典:http://suumo.jp/article/oyakudachi/oyaku/sumai_nyumon/money/kinriichiran/

変動金利は、返済計画が立てづらいというデメリットはありますが、固定金利よりも利率が低いというメリットがあります。固定金利は、変動金利よりも利率は高めですが、景気に左右されず、完済まで返済額が一定なので返済計画が立てやすいというメリットがあります。

金利を見直す手間はかかるけれど、少しでも返済額を小さくしたい方は変動金利、毎月決められた額をきちんと返済していくほうが安心な方は固定金利など自分の性格でぴったりのプランを選ばれると良いでしょう。

まとめ

いかがでしたか。今回は、中古マンション購入において住宅ローン審査をスムーズに通過するために知っておきたいポイントや、融資をお願いする金融機関選びのご参考に、最近の住宅ローン金利の相場についてご紹介してきました。

住宅ローンの審査や金利の選択には正解はなく、結局はご自身の判断です。ご自身の性格にあった返済プランを選びましょう。

今回の記事が、これから中古マンションを購入される方のご参考になれば幸いです。